Boligejerne siger nej tak til flere penge

Boligejerne siger nej tak til flere penge

Boligpriserne stiger, og det samme gør boligejernes friværdier. Tidligere ville det betyde fest blandt boligejerne, der hurtigt ville omsætte noget af værdistigningen til flere penge i hverdagen. Sådan er det dog ikke længere. I stedet har boligejerne mådehold i blikket og pungen dybt begravet i lommen, og frem for at optage nye lån, gør boligejerne det modsatte. De har sat turbo på deres gældsnedbringelse. Det seneste år er gælden for en gennemsnitlig boligejer således faldet, og det er ikke er set før.

Det viser nye tal fra Nationalbankens MFI-statistik, der går 15 år tilbage i tiden.

Den gennemsnitlige boligejer har mindre gæld i dag end for et år siden

I øjeblikket har de danske boligejere lånt 297 mia. kr. i bankerne og 1.452 mia. kr. i realkreditinstitutterne med pant i deres bolig. Fordeler man den gæld ud på landets knap 1,8 mio. boligejere (inklusiv fritidshusejere) betyder det, at en gennemsnitlig boligejer samlet set skylder 1.112.000 kr. til bank og realkreditinstitut.

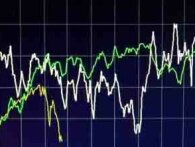

For et år siden var den gæld oppe på 1.124.000 kr. pr. boligejer. Det betyder med andre ord, at en gennemsnitlig boligejer har nedbragt sin boligrelaterede gæld med 12.000 kr. det seneste år, og det på trods af, at boligpriserne faktisk er steget de fleste steder i landet, og at mange boligejere derfor har fået bedre mulighed for at optage yderligere gæld i deres bolig. Det er ganske udsædvanligt, og ikke set før i statistikkens 15 år lange historie, hvor boligejerne ganske systematisk har øget deres gæld år efter år – jf. figuren ovenfor, der viser, hvor meget gælden for en gennemsnitlig boligejer har udviklet sig de seneste år.

Flere boligejere ønsker at betale afdrag på deres lån

Forklaringen på danskernes lave lånelyst skal givet vis findes i flere faktorer, men en af de vigtigste er, at stadig flere danskere ønsker at betale afdrag på deres gæld. I dag er 47,7 pct. af alle boliglån med afdrag, mens det for bare et år siden var 44,7 pct.

Samtidigt betyder de lave renter og kravet om, at et realkreditlån skal stedes som annuitetslån, at boligejerne afdrager mere på deres gæld, end i tider med højere renter. Et annuitetslån er nemlig skruet sådan sammen, at afdraget stiger, når renten falder og omvendt.

Dertil kommer at mådehold måske er blevet en større del af tidsånden, hvorfor samtalekøkkener og smarte badeværelser ikke længere spiller samme rolle som i 00’erne. I hvert fald er privatforbruget faldet mærkbart i tiden efter Finanskrisen.

Godt eller dårligt?

I de tilfælde, hvor der er tale om danskere, som i forvejen er højt belånte, er udviklingen sund, men i tilfælde, hvor spare-iveren også rammer danskere med en robust økonomi, er udviklingen mere ærgerlig. Privatforbruget har nemlig stor betydning for væksten i dansk økonomi, og bliver danskerne ved med at holde tegnebogen i lommen, kan konsekvensen blive, at der går længere tid end nødvendigt, før vi for alvor får rystet den seneste lavkonjunktur af os.